2019年7月現在仮想通貨の税金に対する知識はあまり広まっていません。

「そもそも投資なんだから株やFXと同じじゃないの?」

実は仮想通貨の税金は株やFXなどの投資にかかる税金とは大きく異なります。

今回は仮想通貨の税金にまつわる内容を紹介していきます。

仮想通貨の税金はどのくらい?

それまで税金に関しての定義が曖昧だった仮想通貨ですが、2017年4月1日に資金決済法の改正案という形で、仮想通貨の税金に関しての定義が明確化されました。

この改正案の要点としては 仮想通貨の税金は株やFXと異なり総合課税となる という点が明確にされたことです。

株やFXと仮想通貨の税金比較

株やFXと仮想通貨の税金の違いは、2019年6月現在の段階で

- 株やFXは分離課税

- 仮想通貨は総合課税

であるという点です。

分離課税と総合課税の違いは簡単に説明すると

- 分離課税は一律税率20.315%

- 総合課税は仮想通貨を含む全ての所得を合算し、段階に応じて15~55%の税率

となります。

まず株や投資との大きな違いは 仮想通貨は総合課税である という点を理解しましょう。そして総合課税は総所得の金額に応じて段階的に税率が変化します。具体的には仮想通貨単独の利益が4000万円を超えた段階でも最高税率の55%が適用されます。

あまり稼いでいない場合は、最低の15%の税率で済むため株やFXと比較すると税率もお得です。

仮想通貨単独の利益はもちろんですが、総合課税では合計金額は給与所得などの収入も合算されます。この合計金額が330万円を超えた段階で30%の税率となり、株やFXよりも税率が高くなってしまう点には注意しましょう。

仮想通貨は総合課税。 総所得の金額に応じて段階的に税率が変化するので注意しましょう。

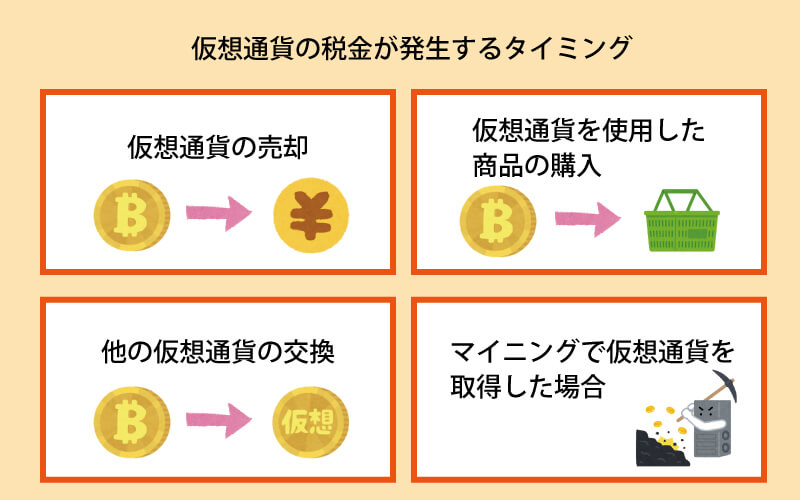

税金が発生するタイミング

仮想通貨の株やFXと比較した税金のポイントは簡単に理解していただけましたでしょうか?

次にどのようなタイミングで利益が発生したとみなされるのかを紹介していきます。

- ①仮想通貨の売却

- ②仮想通貨を使用した商品の購入

- ③他の仮想通貨の交換

- ④マイニングで仮想通貨を取得した場合

大きくこの4つが該当します

①の仮想通貨の売却とは、株やFXなどの利益と同じく、購入時と売却時の差額で利益を得た分が税金の対象となります。

当然持っている段階での含み益は課税対象にはなりません。

決済を行った段階で初めて利益が発生したとみなされます。

②仮想通貨を使用した商品の購入とは、現在仮想通貨は商品購入の決済手段の一つとして認められているため、商品を実際に購入することができます。

この商品購入の決済手段として仮想通貨を使用した際に得た、仮想通貨購入時と売却額の差額も税金の対象です。

- 購入時は1通貨10万円の仮想通貨

- 後に30万円に値上がり

- 所有している30万円の仮想通貨を使用し、30万円の家電製品を仮想通貨で決済

- この場合、差額の20万円が利益として課税対象となります。

③他の仮想通貨の交換とは、仮想通貨では仮想通貨同士で交換が可能ですが、その交換の際に交換前の仮想通貨に含み益がある場合、交換後にこの含み益が利益の対象 となります。

利益とみなされる理由は、商品の決済と同じく仮想通貨を使って他の仮想通貨を購入したという理屈に基づきます。

- 1BTC(ビットコイン)を50万円で購入

- 1BTCが100万円に値上がり

- 所有しているBTCを使用し他の仮想通貨へ交換

この場合一度決済したとみなされるため、差額の50万円が課税対象です。

④マイニングで仮想通貨を取得した場合とは、マイニングとは簡単に説明すると仮想通貨の承認作業のことで、アプリやツールを使用し行うことが可能です。

このマイニングでは報酬として仮想通貨を獲得することができますが、この 獲得した仮想通貨は全額課税対象 となります。

基本的に売却や購入・交換といった決済を行った際に、購入前の差額で利益が発生していた場合課税対象です。

この課税対象額から損失額(赤字になった金額)をマイナスし、残った金額が実際の課税対象金額となります。

仮想通貨課税対象額の計算方法

仮想通貨の課税対象額の計算方法には

- 移動平均法

- 総平均法

という2つの計算方法があります。

申告の際はこの2つのいずれかを選択する必要があるため、税金の計算方法として2つの計算方法はどんな違いがあるのか覚えておきましょう。

移動平均法を使った税金の計算方法

移動平均法とは購入の度に仮想通貨の単価を求める計算方法 になります。

例えば

- ①1BTCを10万円で購入

- ②その後1BTCを30万円で購入

- ③1BTC価格40万円の段階で所有している2BTCを売却

この場合①の段階では10万円だった単価が②の段階で20万円に上がり③の売却段階では40万円の利益が課税対象です。

移動平均法ではその都度単価を求めた上で利益額を計算するため、正確な数値を弾き出すことがメリットです。

対して取引の数が多くなればなるほど、その都度単価を求める必要があるため計算が面倒になるというデメリットがあります。

総平均法を使った税金の計算方法

総平均法とは1年間の購入金額の合計を、購入数量の合計で割り単価を求める計算方法 です。

例えば

- ①1BTCを10万円で購入

- ②その後1BTCを30万円で購入

- ③その後1BTC価格40万円の段階で所有している2BTCを売却

- ④その後1BTCを50万円で購入

この場合

合計金額90万円÷3回=30万円

1BTCあたりの単価が30万円となり、③で得た利益(30万円×2BTC)の60万円が課税対象となります。

移動平均法と比較すると計算式が1年間を通して行うため、簡単に行えるのが大きなメリットです。

しかし価格の変動によっては、 必要以上に課税対象額が増えることもある 点には注意しましょう。

この2つの計算方法は一度選択した後は、翌年以降も継続して使用する必要がルール化されています。

基本的には正確な数値を出すことが可能な移動平均法が推奨されているため、計算方法に迷ったら翌年のことも考えた上で 移動平均法を選択 しましょう。

FX 税金の歴史

投資の1つとして注目を集めている仮想通貨ですが、実は税金に関しては2019年現在法整備が完全に整ってなく、いまだ発展途上の段階にあります。

「そもそも投資なんだし株やFXと同じなのでは?」と思う方もいるかもしれません。実はFXも同じ歴史を辿り現在の分離課税に至っています。

FXが国内で開始されたのは1998年ですが、当時は仮想通貨と同じく総合課税が適用されており、現在の分離課税に完全に変わったのは2012年まで待たなくてはなりませんでした。

最終的に14年の月日を経て完全に現在の形に移行しているFXの歴史を見る限り、仮想通貨も同じ道を辿る可能性は高いといえます。

仮想通貨の税金に関しては、今後も随時変化を遂げていく可能性が高いため、常に最新の情報をチェックするようにしましょう。