FXや株式投資をしていく上で多くのトレーダーが利用しているのが、テクニカル指標です。数あるテクニカル指標の中でも高い人気を誇るものとして、『ボリンジャーバンド』があります。

ボリンジャーバンドの使い方と見方

ボリンジャーバンドの基本的な使い方は、±2σや±3σにローソク足が触れたときの『逆張り』です。

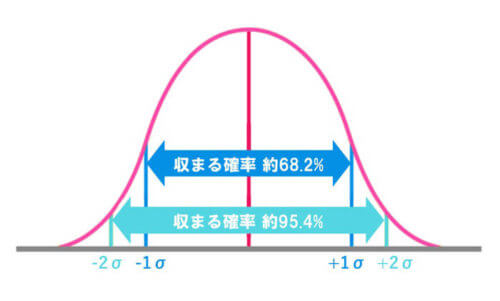

トレーダーに大人気のこちらのテクニカル指標は 標準偏差σ を利用しており、移動平均線の上下に±1σ、±2σの4本の線、もしくはそれに加えて±3σの6本の線が描かれています。

標準偏差とは標本のばらつきを表すもので、通常であれば約95.4%が±2σの範囲内に、約99.7%が±3σの範囲内に収まるはずです。

したがってローソク足が±2σや±3σの線に触れた場合には、かなりの確率で反転することが予想されます。つまり価格が上昇してローソク足が+2σの線に触れた後はかなりの確率で価格が下落に転じることになります。

一方で価格が下落していてローソク足が-3σの線に触れた場合には、価格が上昇に転じる可能性が高いので『買い』ポジションを取ります。その後価格が反転して上昇すれば、利益を上げられるのです。

ただし、この性質は多くのトレーダーが熟知しているので、基本的な使い方通りで利益が上げられるとは限りません。ポジションを決める際には慎重に分析を行わなければならないのです。

トレーダーの分析と相場の動きが異なる『 だまし 』が発生することもあり、損失を被ってしまうかもしれません。

順張りと逆張りどちらが良い?

ボリンジャーバンドは順張りにも利用できるのが重要なポイントです。実はボリンジャーバンドは順張りの方が利用価値の高いテクニカル指標なのです。

というのも、こちらのテクニカル指標を考案したジョン・ボリンジャー氏自ら、『バンドの外側に終値が位置していることはトレンド発生もしくはトレンド継続とし、反転シグナルではない』と述べているのです。

つまりボリンジャーバンドは、そもそも順張りに用いられるテクニカル指標であり、逆張りが主たる用途ではないことになります。

とくに 移動平均線との相性は抜群 で、複数の移動平均線を組み合わせることで、トレンドの傾向をつかみやすくなります。複数のテクニカル指標を組み合わせると、より正確な相場分析が行えるのも重要なポイントです。

さらにどのような取引を行うかによって順張りと逆張りの有利不利が変わります。さらに同じ取引でも状況によって順張りにすべきか逆張りにすべきかが変わってくるので注意が必要です。

たとえばFXや株式投資では、順張りが比較的簡単に利益を上げられるとされています。FXや株式投資で使用する場合も、順張りの方が大きな利益を上げられる可能性が高いといわれます。

逆張りが有利になるレンジ相場を見極めて取引できれば、逆張りの取引を繰り返すことで利益を上げられるでしょう。

ボリンジャーバンドのおすすめ順張り手法

ボリンジャーバンドは逆張りだけでなく、順張りでも利益を上げられるテクニカル指標です。これからFXや株式投資のトレードを行う方は、逆張りの手法だけでなく順張りの手法も身につけておくと、トレードの範囲が大きく広がるでしょう。

トレードで順張りするための重要なポイントは、

- パーフェクトオーダー

- バンドウォーク

- 決済ポイントとなる場所

- 勝率を上げるために、他テクニカル指標を併用

の4点です。では4点を実例を交えながら詳しく解説します。

パーフェクトオーダー

「パーフェクトオーダー」とは、トレンドの発生を捉えることができるサインの一つです。パーフェクトオーダーは、簡単にいえば移動平均線の短期線、中期線、長期線が順番通りに並んでいる状態を指します。

もし上から順番に短期線、中期線、長期線と並んでいた場合、パーフェクトオーダーが発生していると判断できます。これは直近の取引で『買い』が強く、中期的にも長期的にも『買い』の勢力が強くなっていることを示しているからです。

ここで『買い』ポジションを取れば、利益を上げられる可能性はかなり高くなります。例として以下の図をご覧ください。

この図では短期線の下に中期線、中期線の下に長期線が描かれており、それぞれが緩やかに上昇しています。この状態がパーフェクトオーダーであり、トレンド発生のサインです。

一方下降トレンドが発生している場合も、同様にパーフェクトオーダーと呼びます。ただし下降トレンドが発生しているケースでは、すべての移動平均線が右肩下がりになっている点に注意が必要です。

たとえば、以下の図をご覧ください。

短期線を中心にボリンジャーバンドが描かれており、さらに中期線、長期線も描かれています。

ボリンジャーバンドだけでも、上昇トレンドが発生している可能性が高いと判断できますが、中期線や長期線も右肩上がりになっていることから、パーフェクトオーダーによってトレンドの発生がより確実であるといえるのです。

バンドウォーク

ボリンジャーバンドをFXや株式投資で使う上で絶対に外せない現象が『バンドウォーク』です。この現象は、±2σの線に沿ってローソク足が並んでいる状態を指します。

一般的に線同士の間のバンドの幅が大きくなるとトレンド相場、狭くなるとレンジ相場にあると判断できます。トレンド相場の方が価格のばらつきが大きくなるので、±2σや±3σの線は中心の移動平均線から離れていき、バンドの幅が広くなるのです。

そしてバンドが広くなってきたところで、 ローソク足が±2σの線に沿って推移 していくとバンドウォークとなります。

トレードしている中でこの現象が発生した場合、強いトレンドの発生を示す現象であり、ボリンジャーバンドを使って利益を上げる絶好のチャンスとなります。たとえば以下の図をご覧ください。

紫の線が移動平均線、水色の線が±1σ、黄色の線が±2σ、赤の線が±3σを表しています。赤い矢印の間では、ローソク足が水色の+1σの線と黄色の+2σの線の間を推移していることが分かります。

もちろんローソク足が+1σや+2σの線に触れることはありますが、基本的にはバンドの中に収まっている状態です。これがバンドウォークであり、順張りによって利益を上げるチャンスとなります。

価格が急激に上昇、あるいは下降していくので、初動を捉えられれば大きな利益を上げられる可能性があります。

ローソク足が+1σと+2σの間や-1σと-2σの間を推移し始めたらエントリーのタイミングです。たとえばローソク足が+1σと+2σの間を推移して価格が上昇し始めたら『買い』ポジションを取ります。価格が上昇を続け、下降に転じる前に『売り』に転じれば利益を上げられます。

さらに、もし初動を捉えられなかったのであれば、エントリーを控えた方がよいかもしれません。バンドウォークは下降トレンドでも発生することがありますが、同じ現象です。

-1σと-2σの間でローソク足が推移していけばバンドウォークであり、強い下降トレンドの発生を示すものです。『売り』ポジションを取ることで、利益を上げられる可能性が高いでしょう。

ただし注意点もあります。それは『 バンドウォークがどこで終了するか分からない 』という点です。非常に短期間で終了することもあれば、一定期間継続する事も考えられます。バンドウォークが続くと思ってトレードしたら思わぬ損失を被ってしまうことがあるのです。

決済ポイントとなる場所

ボリンジャーバンドで結果を出すためには、決済ポイントとなる場所をしっかり把握しなければありません。決済ポイントを逃すと、利益が少なくなるだけでなく損失を出してしまう恐れもあります。

確かにFXや株式投資の決済は慎重に行うべきですが、決済ポイントを逃さないよう注意すべきです。決済ポイントとなる場所はいくつかあります。たとえば、

- バンドの幅が狭くなったとき

- ローソク足が±3σを瞬間的に超えたとき

が挙げられます。

まずはバンドの幅が狭くなったときです。前述のように、ボリンジャーバンドはトレンド相場で幅が広くなり、レンジ相場では幅が狭くなっていきます。

バンドが広かったのに狭くなり始めたなら、トレンドが終了したサインと判断でき、決済のチャンスです。このタイミングを逃すと、利幅が狭くなってしまう恐れがあります。

もちろん逆張りに挑戦している時の決済ポイントもあります。それが ローソク足が±3σを瞬間的に超えたとき です。このケースでは相場が買われすぎ、もしくは売られすぎの状態にあるので価格が反転する可能性が高いといえます。

さらに±3σの範囲内にローソク足が収まる可能性は理論上99%以上なので、かなりの確率で価格は反転すると考えられます。すでにその前からポジションを保有していたのであれば、ここが決済のポイントとなるでしょう。

勝率を上げるために、他テクニカル指標を併用

トレーダーがFXや株式投資をする際にいつも意識すべきなのが、 複数のテクニカル指標の併用 です。テクニカル指標を一つ使いこなすだけでも難しいものですが、複数のテクニカル指標を併用することでより確実な分析が行えます。

これはボリンジャーバンドでも同様です。ボリンジャーバンドは初心者でも使いやすく、相場の動きを視覚的に捉えられる便利なテクニカル指標ですが、当然完ぺきではありません。

ボリンジャーバンドにも弱点があります。それが『だまし』です。『だまし』とは分析結果と相場の動きが異なることで、トレーダーであれば誰しもが経験するものです。

だましを回避するためには、テクニカル指標を1つだけ用いるのではなく、別のテクニカル指標を併用することが重要です。

あるテクニカル指標ではトレンドが発生しそうに思えても、別のテクニカル指標ではそのサインが出ていないことがあります。結果として間違ったポジションを取らずにすみ、損失を防げるのです。

自分のトレードにより強い根拠を持つためにも、テクニカル指標の併用は非常に重要です。

さらにボリンジャーバンドが遅行指標であることにも注意が必要です。仕方ないことですが、ボリンジャーバンドは、終値が決定しなければ描写されません。

ボリンジャーバンドだけに頼りすぎると、エントリーしたときにはすでにトレンドが終わっていたということもあり得ます。実際の相場動きに機敏に合わせるためには他のテクニカル指標の併用が必要です。

他のテクニカル指標を併用することで、これから先の相場の動きについてもより正確な予測ができるでしょう。

まとめ

ボリンジャーバンドは逆張りのテクニカル指標としてよく知られていますが、順張りに使ってみるのが賢い方法です。

順張りに使ってみると、非常に使いやすいテクニカル指標でトレーダーにとって心強い味方であることが分かるでしょう。ボリンジャーバンドを十分に使いこなし、他のテクニカル指標と併用することでより効果的なトレードをするようにしましょう。