テクニカル分析で勝ち続けているトレーダーは、自分の最も得意とするインジケーターとそれを使った手法を必ず1つは持っています。

そこで当記事では、常勝トレーダーが実際に使っているRCIとボリンジャーバンドを組み合わせた取引手法について、初心者でも分かるように基礎を踏まえてお教えします。

RCIを使うメリットと使い方

安い時に買って高い時に売る(または高い時に売って安い時に買い戻す)ことで差益を得るFXにおいて、「最も安い時」「最も高い時」がいつ訪れるのかを分析することが最も重要になります。

そして、その分析方法の1つが、RCIなどのオシレーター系インジケーターを利用したテクニカル分析です。

RCIを使って相場で何ができるのか?

RCIとは、相場における買いと売りの「 過熱感 」を計るテクニカル指標で、オシレーター系と呼ばれるインジケーターの一つです。

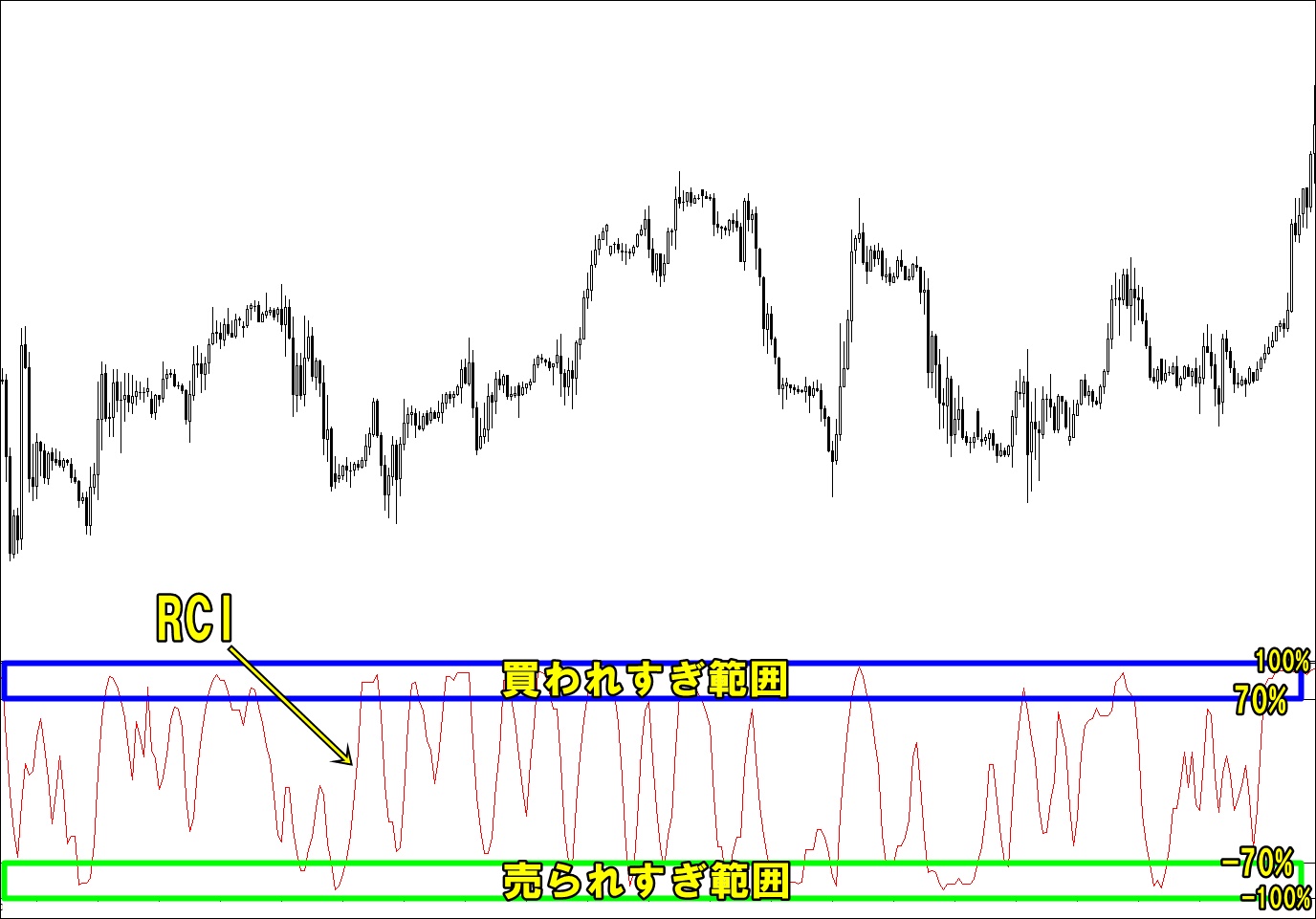

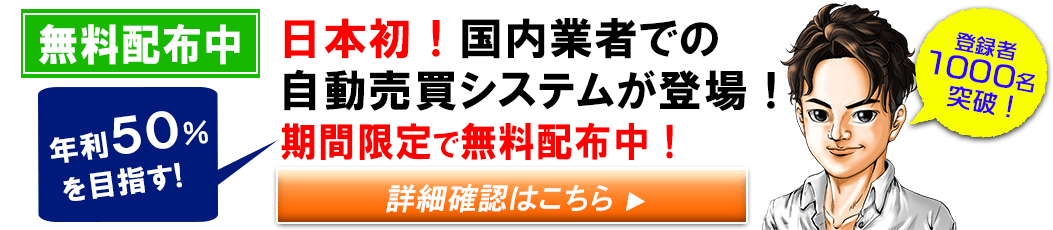

それでは、「過熱感」とは何なのかを理解するために、まずは下図をご覧ください。

このように、RCIは100~-100%の数値間で上下に振れるライン状の指標として、チャートの下部に表示されます。

RCIは、±100%の数値を利用して相場における過熱感を表しており、%数値が上昇すればするほど市場における買いが過熱している状態「買われすぎ」を示します。

そして、市場が買われすぎの状態になると、最も高い値段から決済注文や新規売り注文を入れるトレーダーが多くなるので市場価格が下がり始めます。

つまり、RCIが「買われすぎ」を示したポイントというのが市場における「最高値」となりやすく、ここからの売り注文が最も勝率の高いポイントとなります。

反対に、RCIが下降すればするほど市場における売りが過熱している状態「売られすぎ」を示すので、「最安値」からの上昇を見越した買い注文の勝率が高くなります。

RCIの使い方の基本とは?

ここまでの説明で、RCIが買われすぎを示したところが売り注文のポイント、売られすぎを示したところが買い注文のポイントであることは理解できたでしょうか。

それでは実際に、RCIをどのように利用すれば 明確な売買タイミング を計れるのか、使い方の基礎を見ていきましょう。

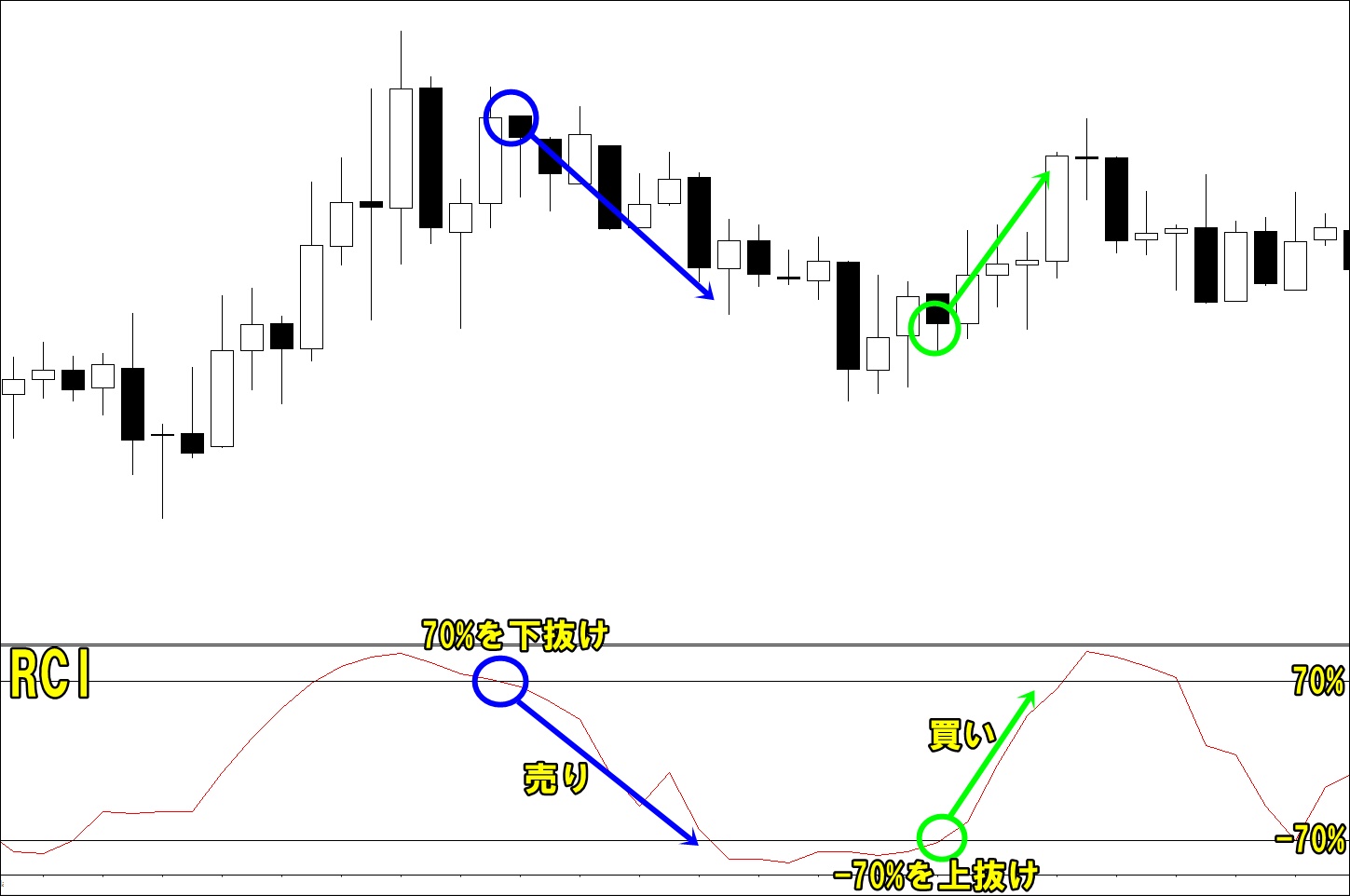

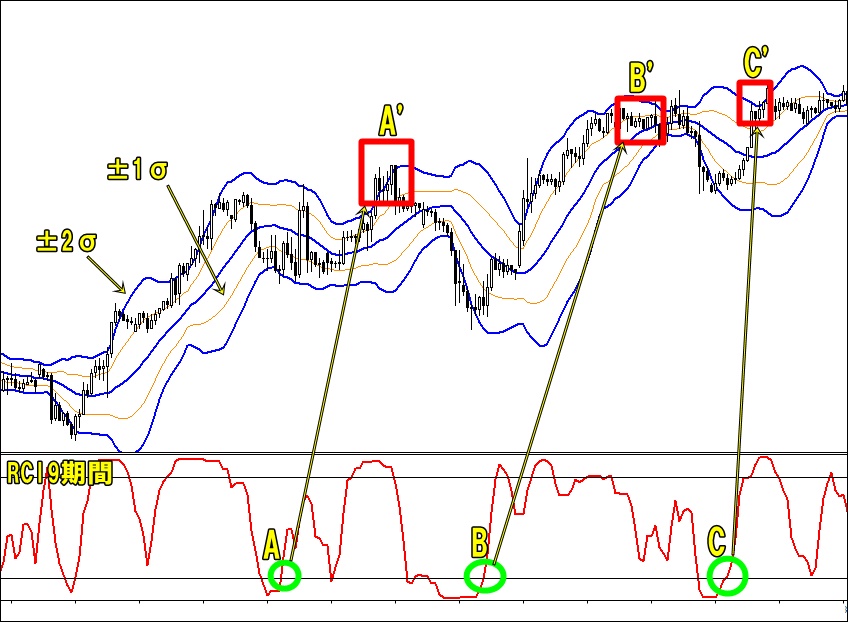

上図は、買い注文と売り注文を入れるタイミング(売買シグナル)の取り方を説明したものです。

直近の相場で売りポイントを探す際には、買われすぎ状態を示す70%を上回るまでRCIが上昇するのを待ち、そこから下がり始めてRCIが70%を下抜けした瞬間が売りシグナルです。

反対に、買いポイントを探す際には、RCIが売られすぎ状態を示す-70%を下回るまで待ち、そこから上がり始め-70%を上抜けた瞬間がRCIの買いシグナルとなります。

ちなみに、RCIをスキャルピングに利用する場合は、買われすぎ・売られすぎの基準ラインを±80%まで引き上げるとだましに合いにくくなります。

RCIはどのような期間設定値で使用するべきか?

RCIの期間設定とは、参照されるローソク足の本数のことであり、その設定値によって短期・中期・長期と幅広い時間軸での「過熱感」を見ることができます。

上図では、9期間・26期間・52期間と3本のRCIからそれぞれ、ローソク足9本分、26本分、52本分の時間軸で「買われすぎ」「売られすぎ」の相場状況を見ることができます。

このように、RCIを3本同時に表示させて相場の過熱感をフラクタルに見る方法が、現在最も主流の設定になります。

ですが、必ずしも3本表示させる必要はないので、1本ないし2本のRCIで売買タイミングを計ることも十分可能です。情報過多に気を付けながら、本当に必要なものだけをチャートに表示させるよう常に心がけましょう。

また、RCIの期間設定値をこれ以外の数値にすることも可能です。ただし、 9、26、52 とすることが現在の主流であり多数の常勝トレーダーが実際に使用している期間設定値でもあるので、特別なこだわりがなければこの期間設定で利用することをオススメします。

MT4でのRCIの具体的な設定方法や計算式など、更に詳しく知りたい方はこちらの関連記事をご覧ください。

ボリンジャーバンドを使うメリットと使い方

金融トレードで勝つためには、RCIなどオシレーターから読み取れる「買われすぎ」「売られすぎ」の相場状況だけでなく、相場における「トレンド感」を把握する必要があります。

トレンド感とは、下記のようなトレンドに関する相場状況のことを言います。

- 今現在は上昇と下降のどちらにトレンドが傾いているのか?

- 今はトレンド中なのか?それともレンジ相場なのか?

- 現在発生中の上昇(または下降)トレンドはどの程度の強さなのか?

FXや株の常勝トレーダー達は、相場のトレンド感を読み取る術として、 ボリンジャーバンド などのトレンド系インジケーターを利用した手法を1つないし2つ必ず持ち合わせています。

この章では、初心者でも扱いやすくビジュアル的にも分かりやすい、ボリンジャーバンドを利用したトレンド感の読み取り方法について解説していきます。

ボリンジャーバンドは何を示すものなのか?

ボリンジャーバンドとは、統計学を基にして作られたトレンド系のテクニカル指標で、確率論的に相場における価格の収束率を割り出すという特徴から、今後の相場が上下どちらの方向に動くのかを予測するために利用されます。

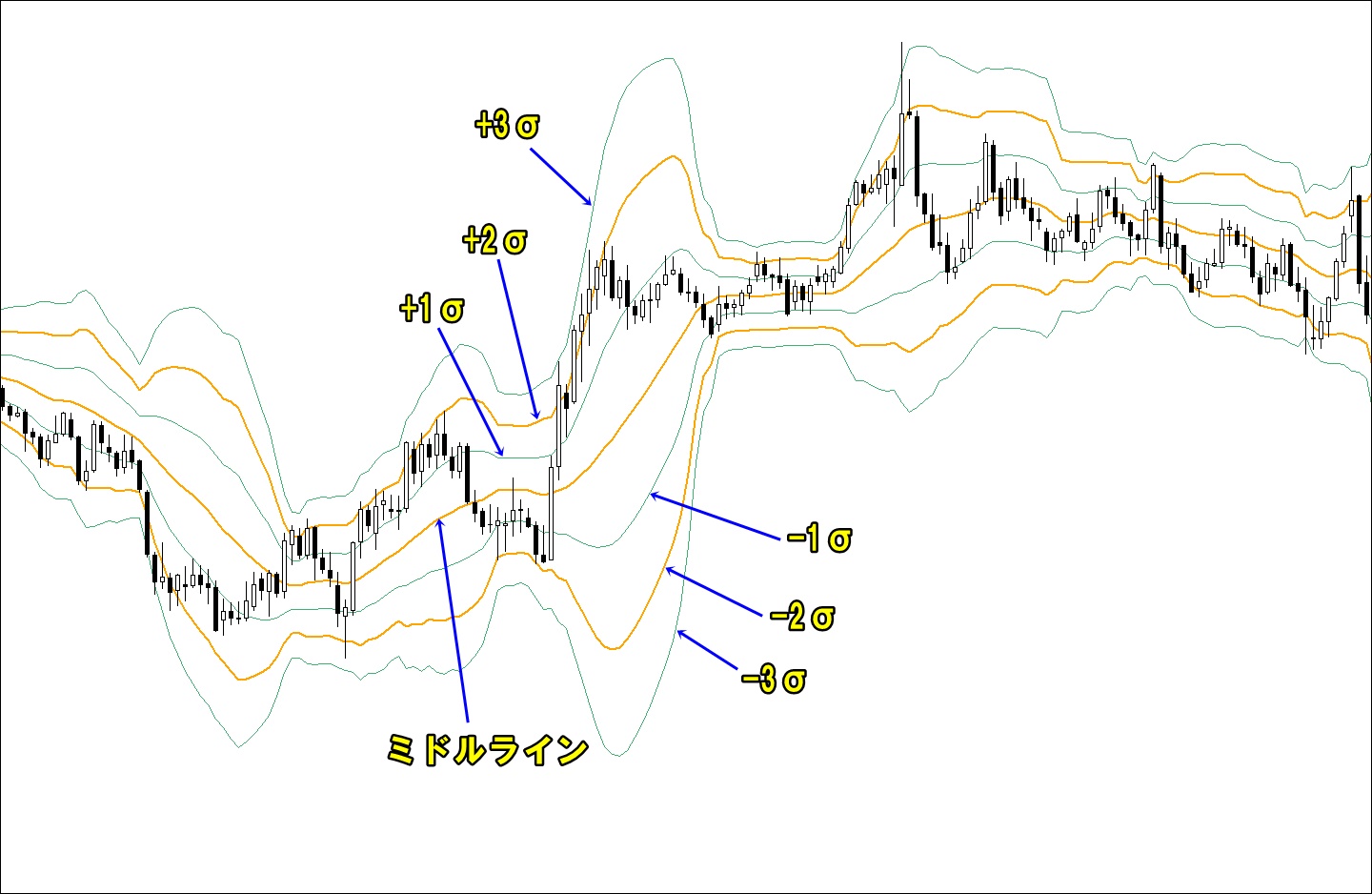

統計や確率など文章で説明すると難解になってしまいますが、実際には下図のように、シンプルなビジュアルで価格の収束率を見ることができます。

ボリンジャーバンドは、ミドルラインと呼ばれる真ん中のラインと、±1σ・±2σ・±3σと呼ばれる3つのバンド状のものから構成されています。

σは「シグマ」と読み、σ=標準偏差とも呼ばれているので、±1σ・±2σ・±3σのことをそれぞれ標準偏差1・標準偏差2・標準偏差3と呼ぶこともあります。

まずは、ミドルラインやσがチャートにおいて何を意味しているのかを下の表にまとめましたのでご覧ください。

| ボリンジャーバンド | 説明 |

|---|---|

| ミドルライン | 20期間における価格の平均値(20期間移動平均線と同じもので、期間設定は変更可能) |

| ±1σ(標準偏差1) | 68.3%の確率で価格がこのバンド内に収束する |

| ±2σ(標準偏差2) | 95.4%の確率で価格がこのバンド内に収束する |

| ±3σ(標準偏差3) | 99.7%の確率で価格がこのバンド内に収束する |

この表と先ほどの図を見比べると、ミドルラインと呼ばれる20期間の移動平均線を基準にしながら、その上下に3種類のバンド(標準偏差)が存在していますよね。

そして、チャートの価格もミドルラインを基準に上下移動をしながら、それぞれのバンド内で割り出された確率に沿って 反発・収束 を繰り返しています。

また、よく見ると95.4%の確率で価格が収束する±2σのバンドにおいて、最も多く価格が反発し収束しているのが分かると思います。

ボリンジャーバンドの使い方の基本とは?

では次に、ボリンジャーバンドの最も基本的な利用方法について解説していきます。

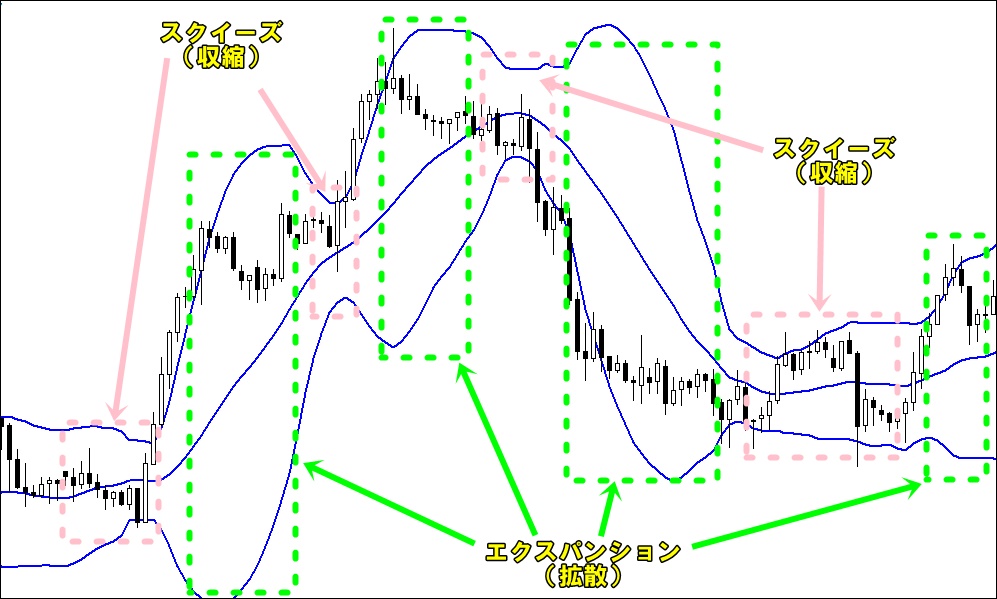

上図のように、ボリンジャーバンドはスクィーズ(収縮)とエクスパンション(拡散)を常に繰り返すように構成されています。

実際のチャートの動きを見てみても、ボリンジャーバンドの収縮と拡散に伴って「レンジ→方向性→レンジ→方向性→レンジ→・・・」と繰り返しているのが分かると思います。

つまり、スクィーズ中(レンジ中)に逆張りの反発を狙うか、エクスパンション(方向性)に乗って順張りを狙うかが、ボリンジャーバンドを利用したトレードの基本戦略となります。

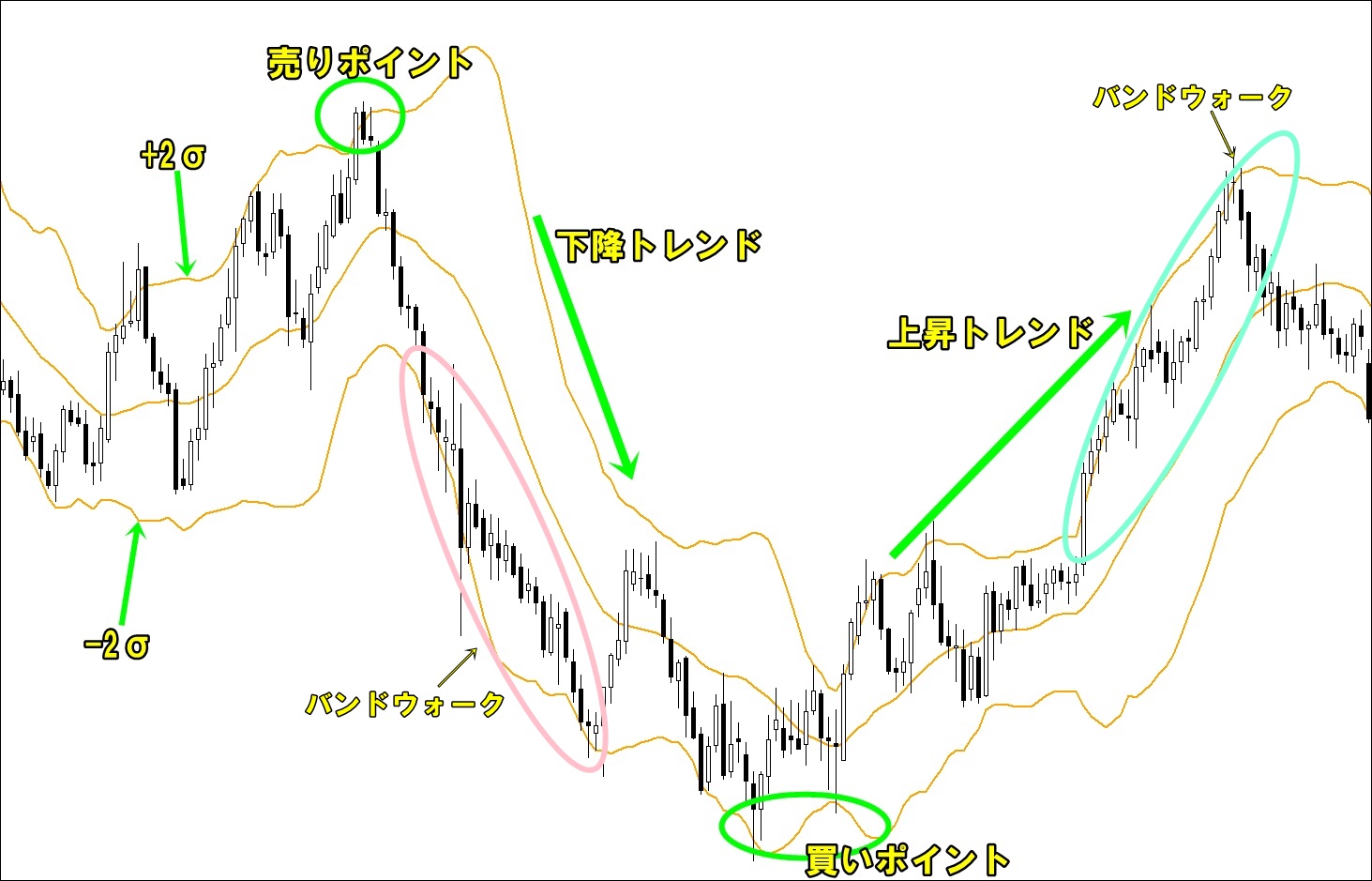

こちらは、ボリンジャーバンドで最も代表的な、±2σでの反発を利用した 逆張りエントリー の一例です。

上図のように、価格が±2σの突破を何度か挑戦したものの抜けきれずに大きく反転した緑丸で囲った所が絶好の逆張りポイントとなり、ボリンジャーバンドのメリットを最大限に活かした使い方となります。

また、この画像で示すように、ボリンジャーバンドが上を向くと上昇トレンド・下を向くと下降トレンドであることも分かります。

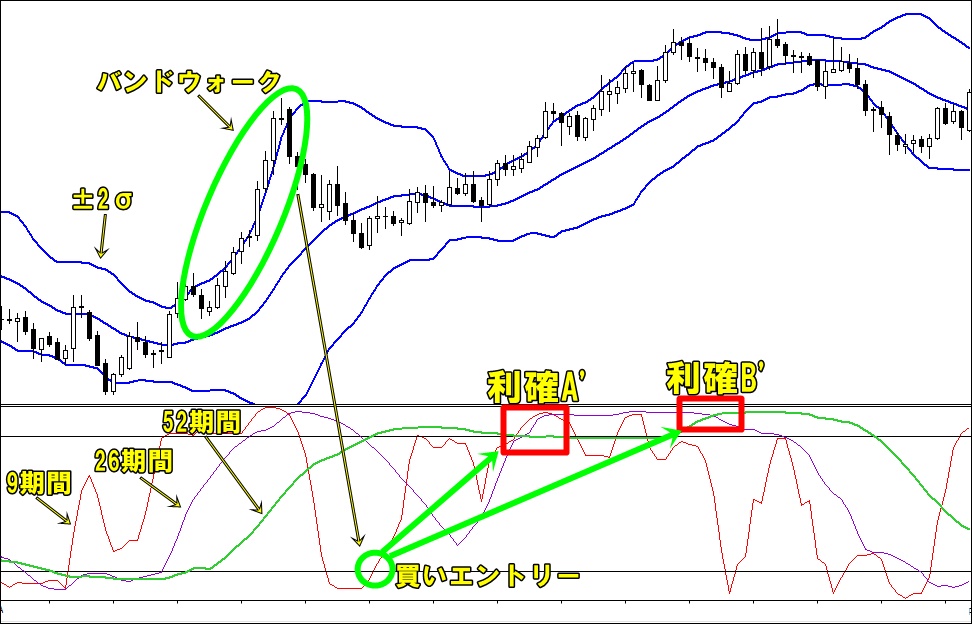

更に、価格が±2σに張り付くように上昇、または下降している状態を「バンドウォーク」と言い、バンドウォークの発生は強いトレンドが発生したことを示します。

ボリンジャーバンドはどのような設定で利用するべきか?

ボリンジャーバンドの設定では、以下の2つの点でカスタマイズが可能です。

- 表示させるσ(標準偏差)の種類

- ミドルラインの期間設定

まず先述したように、標準偏差は±2σが最も多くのトレーダーから注目視され機能しやすいバンドとなっています。

実際に、±1シグマは収束率が68.3%であることからバンドを破られることが多く信頼性の低さがデメリットであり、±3シグマはそもそも到達する機会が少なすぎて利用頻度が少なすぎることがデメリットです。

故に、±2σを基準にしながら必要であれば±1σや±3σを追加表示して利用することが一般的です。

続いて、ボリンジャーバンドのミドルラインの期間設定ですが、基本的には デフォルト値の20期間 が最も機能しやすいので当記事ではそのまま利用することをオススメしています。

RCIとボリンジャーバンドを併用した場合の考え方

ここまでの説明で、RCIとボリンジャーバンドの基礎とそれぞれ単体での使用方法、それぞれのメリットについては理解できたかと思います。

次に、両者を組み合わせる目的や、組み合わせることで生まれるメリットについてもここで確認しておきましょう。

RCIを利用して最適なエントリータイミングを探る

RCIは、損小利大となる最適なエントリータイミングを見つけることに長けているインジケーターです。

トレードの世界では、価格が上に行くか下に行くかを予測するだけでは利益を残すことができません。方向性の予測だけでなく、最も有利な売買タイミングを計ることで初めて自身のトレードの最終利益がプラスになるのです。

初めの章で説明したように、RCIを利用することで買われすぎ・売られすぎという相場状況をビジュアル化して確認できることから、上図のように価格の動きが「反転する初動」を簡単に見つけられるようになります。

そして、価格が反転する初動地点というのは、損切を浅く設定できる上に利幅も大きく狙える最も有利な逆張りポイントになります。

つまり、RCIの指標を組み合わせてエントリータイミングを計ることで、トレードにおいて最も大切な 「損小利大」の売買が可能 になるのです。

ボリンジャーバンドを利用してトレンドの状況を探る

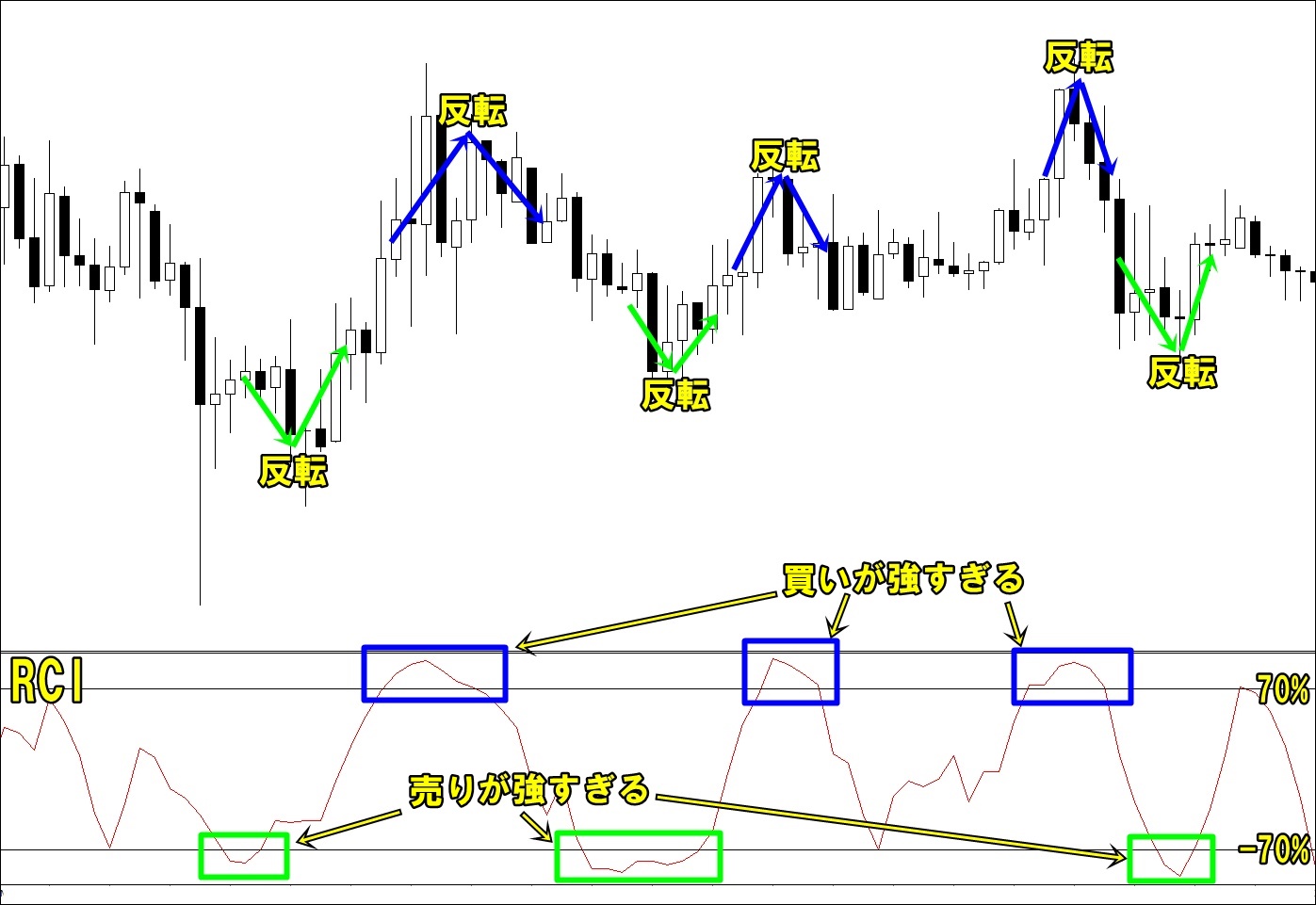

一方で、RCIにボリンジャーバンドを組み合わせる最大の目的は、トレンド感を読み取って上昇と下降のどちらかにエントリー方向を絞れるようになることです。

トレード初心者が勝てるようにならない最も典型的な理由の一つは、エントリーの方向を絞らずに上下無作為に売買してしまうことです。

上図では、ボリンジャーバンドとの組み合わせによってRCIのだましを察知しています。

もしも、ボリンジャーバンドを利用して正しいトレンド感を認識しないままRCIの売買シグナルを無作為に利用していた場合、RCIの青○で示した買いシグナルに引っかかって何度も損切していたことになります。

さらに、こういった強いトレンド中での逆張りエントリーというのは、価格が逆行した場合の逆行スピードが非常に強くなるため損切pips数も跳ね上がってしまいます。

取引銘柄にもよりますが、4時間足や日足などの長期足では、RCIの損切シグナルが出た時点で100pips以上価格が逆行してしまうこともあるので、トレンド感を読み取ることはトレードで利益を残すうえで大変重要になります。

ちなみに、RCIの損切シグナルとは、RCIの売買シグナルを根拠にエントリーをするものの、思惑の方向に伸びずに再度根拠とした±70%の基準ラインにRCIが戻された地点になります。

故に、ボリンジャーバンドとの併用によってエントリーの方向を固定する必要があるのです。

RCIとボリンジャーバンドを組み合わせた手法

最後に、RCIとボリンジャーバンドを組み合わせた手法解説に移ります。

今回は、両者を組み合わせたエントリーのタイミングを計る手法を2つ、RCIやボリンジャーバンドを利用して利益確定の判断をするための手法を2つご紹介します。

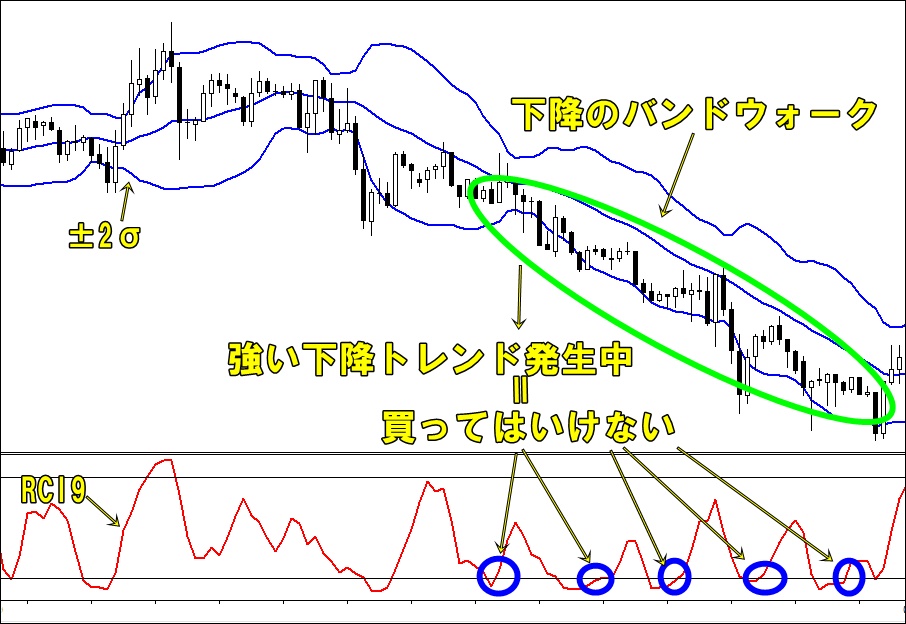

RCIとボリンジャーバンドを組み合わせたトレンドフォロー手法

まずは、RCIとボリンジャーバンドを組み合わせてトレンドフォローをする手法をご紹介します。

上図は、強い上昇トレンドが出た後に2波目や3波目を狙っていく局面になります。

まずは、ボリンジャーバンドでバンドウォークが発生しているチャートを探します。そして、上図のような強い上昇トレンドの発生が確認できた場合は、RCIの買いシグナルを利用して最適な買いのタイミングを計っていきます。

こうすることで、「ボリンジャーバンドで買いと売りの目線を固定」→「RCIで売買タイミングを測定」という様に、トレードの基本に沿った順序でエントリーが可能になります。

また、ボリンジャーバンドで下降のバンドウォークを確認できた場合は、RCIの売りシグナルを利用して下降トレンドにおけるトレンドフォローを仕掛けるようにします。

RCIとボリンジャーバンドを組み合わせたトレンド転換手法

続いて、RCIとボリンジャーバンドを利用した応用技をご紹介します。

こちらは、高値圏や安値圏で発生する大きなトレンド転換を狙った逆張り手法になります。従って、初心者には少しだけ難易度が高いものになりますが、慣れれば大きな値幅を狙えるようになりますので余裕がある方は積極的にチャレンジしていきましょう。

まずは、ボリンジャーバンドでのスクィーズ(収縮)→エクスパンション(拡散)の動きが「詰まってきている状態」のチャートを探します。

詰まってきている状態とは、上図のように下降の向きにエクスパンションしているのに価格が下に伸びずに、何度も下げ止まっている状態のことです。

こうした状態というのは下降の勢いが大局から弱まっていることを示すので、大底からの買い支えによりトレンド転換を狙うトレーダーが増えてきます。従って、今回の例のようにRCIの買いシグナルも優位性が高くなっていき、反対に 売りシグナルがだましになる可能性 も高くなります。

また、高値圏でボリンジャーバンドのエクスパンションが上昇の向きで詰まってくると、今度は上昇から下降へと大きなトレンド転換が起こりやすくなるのでRCIの売りシグナルを積極的に狙っていきます。

RCIとボリンジャーバンドのそれぞれにおける利確ポイントの考え方とは?

実は、ひたすら最適なエントリーポイントだけを突き詰めていても、利確を疎かにするとトレードで利益は残すことはできません。

そこで、両者のインジケーターを利用した利確の方法についても解説していきます。

まずは、ボリンジャーバンドを利用した利確の考え方についてご説明します。

RCI9期間の利用で買いのエントリーをした後、ボリンジャーバンドを利用した利確判断方法は以下の3つになります。

- ±2σの上抜け後、バンドウォークが発生しなかった「A’」

- ±2σを上抜け後、バンドウォークを開始してから±1σを明確に下抜けた「B’」

- ±2σを抜けずに反発を確認した「C’」

また、売りでエントリーした場合の利確の判断はこれと全く反対の考え方で問題ありません。

この3つの内どのパターンになるのかは直近のプライスアクション次第になりますので、価格が 利確目標 に近づいてきた際にはローソク足の動きに注意しましょう。

続いて、RCIを利用した利確の考え方についてご説明します。

上図のような買いエントリー後における利確判断には、RCIの26期間と52期間を利用した2つの方法があります。

- RCI26期間が買われすぎ範囲に到達した「A’」

- 買われすぎ範囲の中でRCI26期間が52期間を下抜けした「B’」

このように、RCIの26期間や52期間というのは利確の判断基準として利用することで、最も有利なトレードが可能となります。

まとめ

さて、今回は RCIとボリンジャーバンドの組み合わせ によってできる、最も有利なエントリー手法について解説しました。それぞれのインジケーターの基礎から詳しく説明してきましたので、ここまで読み込むのも大変だったかと思います。

ですが、今回の記事にはトレードで勝ち続けるためのメソッドが沢山詰まっておりますので、できれば何度も読み返してトレードスキルを基礎から上げていきましょう。