FX取引をしたいと考えているトレーダーであれば、ぜひ成功する確率の高い分析方法について知りたいと思うでしょう。

FXに用いられている分析法は数多くありますが、その中でも最強と言われているのが『一目均衡表』を使った分析です。では一目均衡表の概要と分析方法について解説します。

FXを始めたばかりのトレーダーであれば、 一目均衡表 という言葉を耳にする機会はあまりないかもしれません。

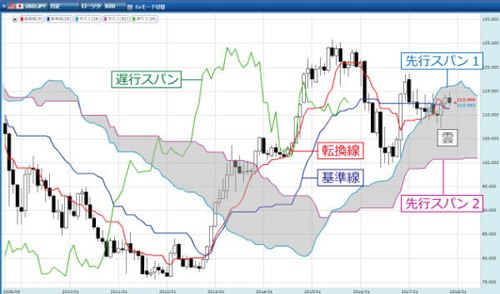

非常に奥深い分析方法ですが利用方法はそれほど難しくありません。一般的なチャートで見かけるローソク足などの複数の線と、『雲』と呼ばれるスペースによって視覚的に価格の変動をとらえることができます。

一目均衡表は、『トレンドの方向が決まれば相場の動きは一目瞭然である』という考えに基づいている便利なもので、マスターすると有利にトレードできます。

一目均衡表の見方と使い方

トレーダーとして一目均衡表を使いこなすためには、いくつかの専門的な用語について知っておく必要があります。それぞれの用語について詳しく知っておくと、売りや買いのサインをしっかりと見極めるのに役立つでしょう。

特によく用いられる用語として挙げられるのが、以下の3つです。

- 雲

- 基準線・転換線

- 遅行スパン(遅行線)

それではこの3つの用語について解説します。

雲について

一目均衡表における『雲』とは先行スパン1の線と、先行スパン2の間の面積のことを指します。ちょうど空に浮かぶ雲のような形になるためそう呼ばれています。

雲は一目均衡表で非常に重要なポイントの一つです。

一方で2つの線の間が狭く、薄い雲のようになっているのであればその相場が反転する可能性があることが分かるのです。

雲だけを利用した売り買いのタイミングの図り方も人気が高く、一目均衡表を利用したい方にとって抑えておくべき用語です。

基準線・転換線

一目均衡表において、雲と並んで重要となるのが『基準線』と『転換線』です。

基準線とは、当日を含む過去26日間の最高値と最安値の中心値を結んだ線のことです。

その場合、26日前の中心値である124円と25日前の中心値である123円を結びます。これを過去26日分にわたって行ったものが基準線となります。

基準線は中期的に市場がどのような傾向になっているのかを把握する助けになります。

一方、転換線は過去9日間の中心値を結んだ線のことです。基準線が中期的な傾向を示すものだったのに対し、転換線は短期的なトレンドの傾向を示します。

遅行スパン(遅行線)

『遅行スパン』はその名の通り、取引当日の終値を26日前のチャートに遅行させて記入するものです。

26日前の終値と当日の終値を比較する単純な線ですが、一目均衡表においてはもっとも重要な線といわれています。

一目均衡表の設定は標準がオススメ

トレーダーが一目均衡表を利用して取引する場合、他の分析法のように「パラメーターを変更してみたい」と感じるトレーダーもいるかもしれません。

確かにFXへの投資においてパラメーターを変更することは可能ですし、パラメーターを変更することでより良い結果が出ることもあります。

しかし一目均衡表の場合にはパラメーターを変更する必要はありません。一目均衡表は移動平均線のようにパラメーターを変更して適したものを見つけるというものではなく、すでに一目均衡表が最強の分析法になっているからです。

一目均衡表 5本線の特徴と分析法

一目均衡表を作るためには、チャートでよく利用されるローソク足と5本の線を描かなければなりません。その5本の線とは下記となります。

- 基準線

- 転換線

- 先行スパン1

- 先行スパン2

- 遅行スパン

それではこの5本の線について解説します。

基準線

まず重要な線は『 基準線 』です。過去26日間の最高値と最安値を足して2で割った、中間値を結んで描くことができます。

26日間という期間の中間値を結ぶことで、中期的な市場の動向を視覚的に知ることができます。

転換線

『 転換線 』は過去9日間の最高値と最安値を足して2で割った中間値を結んで描かれた線です。短期的な市場の傾向を知るために有用な線です。

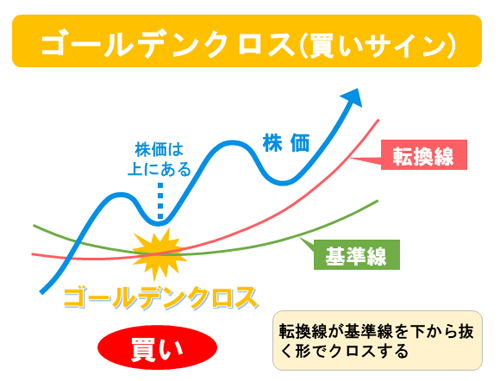

基準線と転換線という2つの線で売り買いするタイミングを計ることも可能です。

一方で基準線よりも転換線が下に来ている場合、価格は下落傾向となりつつあると判断できるかもしれません。

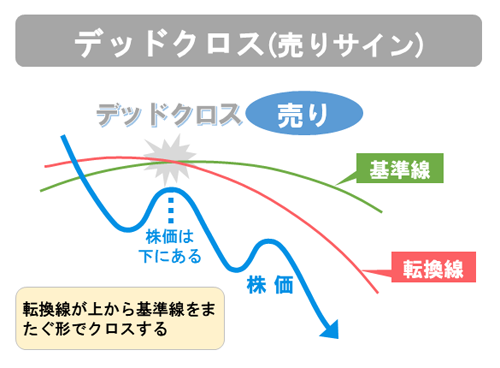

そしてさらに重要なのが、2本の線の交差です。転換線が基準線を下から抜く形でクロスするとゴールデンクロスとなり買いのサイン、一方転換線が上から基準線をまたぐ形でクロスするとデッドクロスとなり売りのサインということになります。

ゴールデンクロスやデッドクロスをしっかり見極めて売りや買いのサインを見つけ出すために、非常に有効な線となっています。

先行スパン1

基準線と転換線を利用して描くのが『先行スパン1』です。基準線と転換線の中心値を先行させて当日を含めて26日先にずらした線です。

先行スパン2

『先行スパン2』という線は、当日を含めた過去52日間の最高値と最安値を足して2で割った、中心値を26日先に先行して記入したものです。

先行スパン1と先行スパン2の間にできるスペースが『雲』となります。ローソク足と雲を見て、ローソク足が雲よりも上にあれば強気相場、下にある時は弱気相場と考えられます。

遅行スパン

5つ目の線は『遅行スパン』です。これは取引当日の終値を26日前に記入します。当日と26日前の価格を比較している状態となります。

遅行スパンがローソク足を下から追い抜けば買いのサイン、上から下に突き抜ければ売りのサインであると考えられます。

さらに遅行スパンよりも一定期間ローソク足の方が上で推移していれば強気の相場、下であれば弱気相場と判断できるでしょう。

一目均衡表の「雲」を利用した分析法

では一目均衡表で『雲』を使った分析法について考えていきましょう。雲を使えば、それほど相場に詳しくない方であってもかなり有利に売り買いすることができます。

使うのは、ローソク足と雲だけです。ではいくつかのパターンに分けて分析法を見ていきましょう。

パターンA

最初のパターンは、長期トレンドと短期トレンドが同じ方向の時に 順張り する方法です。長期・短期ともに上昇トレンドもしくは下降トレンドになっていれば、しばらくその傾向は続くと考えられます。

たとえばドル円が、長期・短期ともに上昇傾向であると判断できれば、ドル円を購入してさらに価格が上昇したところで売れば利益を上げられます。下落傾向の場合はその逆です。

非常に単純な方法ではありますが、雲を使ってより確実性を高めることができるでしょう。

パターンB

続いてのパターンは、ローソク足が雲の上にある状態です。この時ローソク足は上昇の動きを見せている必要があります。

短い期間の価格の動きを見て、ローソク足が雲に触れたなら買いのサイン、そのままローソク足のすべてが雲の中に入ったら売りのサインです。

パターンC

3つ目のパターンは、ローソク足が下から雲に入り、停滞してから突き抜けそうな場合です。この時もローソク足は上昇する気配を見せていなければなりません。

下から来たローソク足が徐々に雲に近づき、雲に入って抜けそうになれば買いのサインとなります。一方雲を抜けた後、価格が下降に転じ、再び雲に入ったら今度は売りのサインです。

パターンD

4つ目のパターンは、 薄い雲 を利用する方法です。特にローソク足が雲の下から上昇してきて突き抜けそうな場合に当てはまります。見た目ですぐに判断できるので、初心者の方でも見分けやすい動きとなっています。

まずは雲が薄くなるタイミングを見計らいます。続いて売りと買いのサインを見極めます。買いのサインは、ローソク足が雲を下から突き抜けた時です。

この場合には上昇傾向がしばらく続くと判断できるでしょう。一方で売りのサインは、ローソク足が下落に転じて雲に入った時です。

一目均衡表の理論とは

一目均衡表はとても分かりやすく、分析もしやすい方法ですが、この方法が作り上げられるまでには非常に多くの労力が費やされてきました。

なんと約2000人ものスタッフと7年という歳月をかけて完成したものなのです。これほど長い期間をかけて完成された一目均衡表には、元となっている3つの理論があります。

- 時間論

- 波動論

- 水準論

それではこの3つの理論について解説します。

時間論

一目均衡表では5つの線が必要になることはすでに知りましたが、9日26日や52日といった数字が出てきます。いったいなぜ10や20といったきりの良い数字ではないのでしょうか。

それにはこの 時間論 が関係しています。テクニカル分析の一つである一目均衡表には、独特の基本数値があります。

9、17、26という3つの数字は、単純基本数値と呼ばれます。この単純基本数値を組み合わせたものを複合数値と呼び、33、42、52、65、76などが挙げられます。

たとえば52は9+17+26といった具合です。時間論では単純基本数値によって相場の傾向を計ることにより、上昇トレンドや下降トレンドが変化するポイントを予測することができます。

波動論

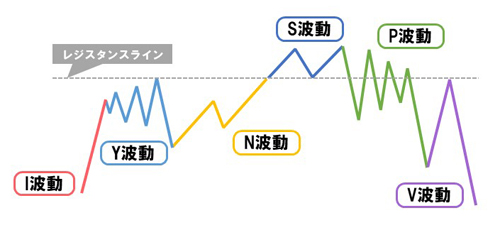

一目均衡表において大切な別の理論が 波動論 です。これは波動の形によって相場の方向性をつかむというものです。

波動論では 6つの波形 によってチャートの動きを予測します。相場は6つの波形のうちのどれかに該当する動きを描くと想定して売り買いするタイミングを見極めます。

最初の波動は『I波動』です。I波動は上げもしくは下げの1つだけの波動です。

次に『V波動』があります。これは上げ下げ、もしくは下げ上げという形です。

3つ目は、『N波動』です。上げ下げ上げ、もしくは下げ上げ下げという形となります。これらが最も基本的な波動で、波動論ではI波動やV波動を繰り返してN波動を完成させることになります。たとえば波動論によれば、価格が上昇し始めれば、N波動を完成するまで下降に転じないということになるのです。

続いて4つ目の波動は『Y波動』です。これはチャートの上値が上がっていき、下値が下がっていく形の波形です。時間が進むにつれて上値と下値の幅が広がっていくのが特徴です。

5つ目は『P波動』です。Y波動とは逆に上値と下値の差が狭まっていくという特徴があります。

そして最後に『S波動』があります。これは一度下がった価格が、その前の高値と同じ水準まで反発する波形です。

水準論

3つ目の 水準論 は、FXの値幅を算出する方法です。代表的な計算値が4つあります。

上げ下げ上げのN波動において、最初のポイントをA、価格が上がり切り下がり始めたポイントをB、再度上昇に転じた点をCとします。最初の計算値はV計算値です。これはBからCに下がった値幅の2倍分価格が上昇するという計算です。

次にN計算値AからBに価格が上昇したのと同じ値幅分、Cからも上昇するというものです。

3つ目のE計算値は、Cから上昇に転じた価格が、AからBの上昇分だけBに乗るという考えです。最後のNT計算値は、AからCに上昇した値幅分がCからさらに値上がりするという計算です。

これが最強?一目均衡表を使いこなそう

では一目均衡表を使いこなして利益を上げるためにはどうしたらよいのでしょうか。主に3つの方法が考えられます。

- 最強の三役好転を使う

- 上位の時間足を確認する

- だましに遭わないよう、ほかのテクニカル分析も使う

それではこの3つについて解説します。

最強の三役好転を使う

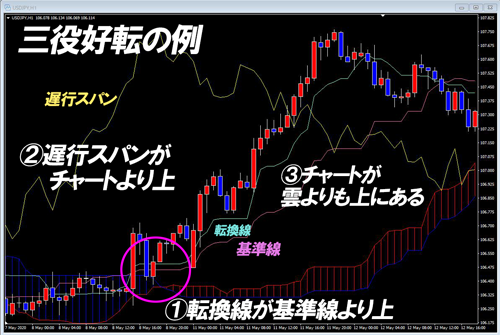

一目均衡表においてもっとも確実なのは、『 三役好転 』です。これは最強の方法とも言われ、3つの買いのサインがすべて揃っている状態です。

その3つのサインとは、

- 基準線よりも転換線が上にある

- 遅行スパンがチャートを上回っている

- チャートが雲よりも上にある

という状態です。この3つが揃うとかなり強力なトレンドが発生する可能性が高くなります。買いのサインとして非常に有効なので、ぜひ覚えておきましょう。

さらに、この 3つのサインが順番に出る のがもっとも望ましい状態です。順番が違っても買いのサインに間違いはありませんが、順番通りにサインが出た場合には、より強力な証拠となります。

上位の時間足を確認する

チャートでよく用いられるローソク足には上位と下位があります。より長期の、日足や週足などを上位の時間足、5分以下の短期のローソク足を下位の時間足と呼びます。

一目均衡表を分析する場合には、日足などの上位の時間足を確認して売りや買いのサインを判断するのが良いです。

上位の時間足の方が、短時間のローソク足より信頼がおけるため、トレンドをしっかりつかむことができるでしょう。

だましに遭わないよう、ほかのテクニカル分析も使う

一目均衡表は最強の分析方法と言われ、確かによくできた手法ですが、頼りすぎるのは禁物です。一時的なトレンドに騙されて、損失を被る可能性も否定できません。

インジケータと組み合わせた分析手法

続いて、一目均衡表とインジケータを使った分析手法について考えましょう。まずは、 MACD と RSI を使った分析です。

特に三役好転で買いポジションが取れなかった場合に、エントリーポイントを見極めるのに役立ちます。

一方で、買われすぎや売られすぎの状態をとらえて 逆張り するという方法も考えられます。

一目均衡表でトレンドのサインが出ない時には、レンジ相場になっている可能性が高く、トレンドが反転する可能性もあります。他のインジケータと併せて分析して、逆張りすると思わぬ利益を上げられるかもしれません。

一目均衡表のMT4の表示方法

ではMT4を使っている方のために、一目均衡表の表示方法をご紹介します。表示手順は以下の通りです。

- MT4の上部にある『挿入』から『インディケーター』をクリックし、『トレンド』の選択肢にある『Ichimoku Kinko Hyo』を選ぶ。

- 設定画面が出てくるので、色や表示の選択を行い、『OK』をクリックする。

- パラメーターは変えず、標準のままがおすすめです。

まとめ

一目均衡表は、より有利にトレードを行うために非常に有用な分析方法です。

一目均衡表の分析手法や、他のインジケータとの併用方法、もとになっている理論などについて詳しく知れば、より多くの利益を上げることも可能になります。

少し時間を取って一目均衡表について学び、今後のトレードに生かしてみてはいかがでしょうか。