RSIの期間は、 初期設定の14 が良いと一般的には言われています。

しかし、ネット上には「スキャルピングでは9が良い」「長期足では28が良い」など様々な意見が飛び交っており、トレード初心者の多くがRSIの期間設定に困惑してしまっているかと思います。

RSIの使い方は?どんなインジケーター?

RSIとは、J.ウェルズ・ワインダー・ジュニアが開発した、相場の買い勢力と売り勢力の力関係を0~100%の数値で計ることができる、オシレーター系インジケーターです。

- RSIの数値が70%を超えてくると 買われすぎ と判断し、下降調整を狙った売りエントリーのシグナルになります。

- 逆にRSIの数値が30%を切ってくると 売られすぎ と判断し、上昇調整を狙った買いエントリーのシグナルになります。

RSIパラメーターの期間はどうする?

RSIのパラメーターの期間には、デフォルトで14が設定されています。この理由は単純で、開発者のワイルダーが著書の中で最適としている期間が14だからです。

しかし、ネット上には期間14以外にも9、28,50の設定を紹介しているサイトがいくつか存在しており、どの期間が最も機能するものなのか判断が非常に難しいと思います。

ですが一つだけはっきりと言えることは、14以外の期間設定がマイノリティである以上はそれが普遍的に機能する設定にはなりえません。

何故ならチャートというのは集団の意識によって形成されるので、多くのトレーダーから意識されない期間設定は機能しない場合が多いからです。

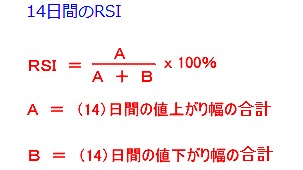

RSIの計算方法

RSIは以下の計算式によって算出されています。

この計算式から分かる通り、参照したい日数分(ローソク足の本数分)をRSIの期間設定に入力することで、その期間中の買い勢力と売り勢力の強弱が分かる仕組みになっています。

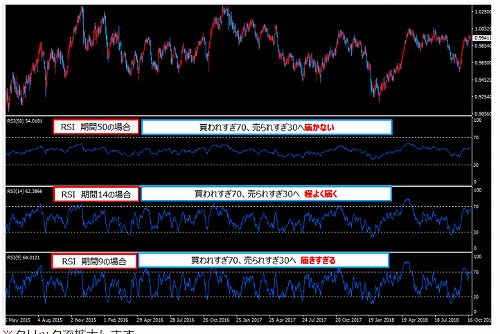

つまり、8割がレンジと言われる相場の世界では、期間を28、50と大きくすればするほどレンジ相場を計算式に多く巻き込むことになるので、RSIの動きは必然的に 小さく鈍く なります。

逆に期間を9,5と小さくすればするほど、ちょっとした値動きで相場の過熱感を察知してしまうようになりRSIの動きは 上下に激しく なります。

シグナルは70%と30%で使用すべきか

RSIの期間設定と同時に、RSIが何%のところで 売り買いのシグナル とするかも非常に重要です。

初期設定では70%と30%にラインが引かれてあり、この設定ではRSIが70%に到達すると売りシグナル、30%に到達すると買いシグナルになります。

これもまた、日本でも海外でも初期設定のまま使用される場合が多いので、必然的に70%と30%のシグナルが最も機能しやすくなります。

例外として、特定の株銘柄やFX通貨ペアにおいては、「28期間・65%・35%」のようにカスタマイズをすることでシグナルの制度を上げることもできるようです。

RSIのMT4における設定方法

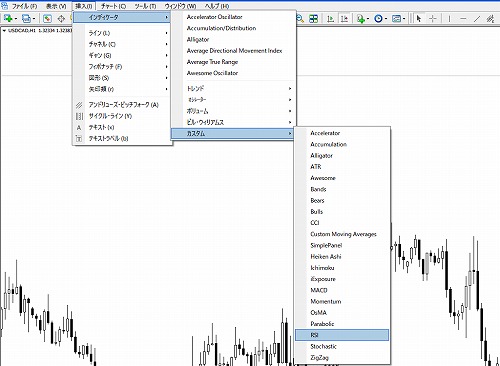

まずは、MT4のチャート上で実際にRSIを表示してみましょう。

設定方法は以下の画像の通り、「挿入→インディケータ→カスタム→RSI」の順に開き、RSIの設定ウィンドウが出てきたら「OK」を押します。

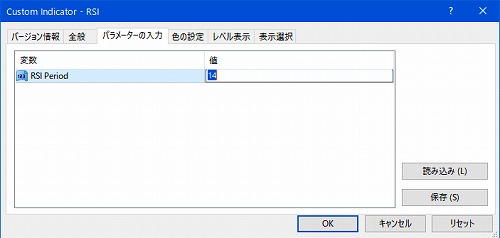

次に設定方法ですが、以下の手順でRSIの設定ウィンドウを開きます。

「チャート上で右クリック→表示中のインディケータ→RSI→編集」

RSIの設定ウィンドウが表示されたら、「パラメータの入力」タブを開きます。

「値」の場所に、RSIで設定したい期間を入力できます。先ほども説明した通り特別なこだわりがなければ 14のまま にしておきましょう。

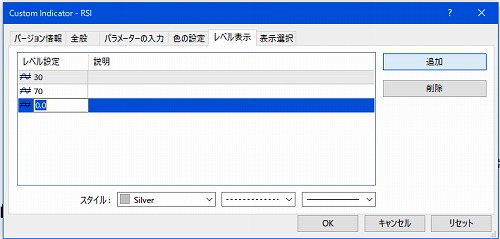

「レベル表示」タブでは70%ラインや30%ラインの数値を変更したり、50%ラインなどよく使う数値も追加で表示させることもできます。

ちなみに50%を表示しておくことで、RSIが50%以上で買い優勢、50%以下で売り優勢というように相場の目線を簡単に把握することができます。

下の方にある「スタイル」で、%ラインの色・形状・太さもカスタイマイズできます。

また、「色の設定」タブではRSIの線の色を変更することもできます。

RSIをFXで活用する方法

RSIを活用するためには、「上がったら下がり、下がったら上がる」という相場の大前提を理解していなければいけません。

テクニカル分析というのは、相場が不規則に上がり下がりを繰り返す中で、未来の動きを予測して次に発生する波動を捉えるために行うものです。

RSIを利用してFXトレードをする場合も、「上がった後に下がる波動」「下がった後に上がる波動」を捉えるために活用します。ですが、単純に「買われすぎ」「売られすぎ」のシグナル発生を確認しただけでエントリーをしていても、なかなか勝てるようにはなりません。

なぜかというと、RSIはトレンド相場や不規則なレンジ相場など苦手な相場が存在するので、そのような場面ではシグナルが正常に機能しなくなってしまうからです。

ではどの様な場面での利用が適しているかというと以下の2つで、

- ボックスレンジ

- トレンド転換点

ボックスレンジでの逆張り

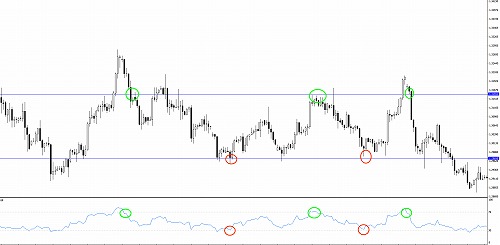

ボックスレンジとは、「2本の支持線と抵抗線の間で値動きが反発を繰り返す相場」のことです。

水平線のみでボックスレンジの反発を狙うよりも、このようにRSIの70%と30%の売買シグナルを組み合わせることで エントリータイミングの精度が上がる のです。

また、ブレイクだましを察知したり利確の目安にもなりますので、このようなボックスレンジの形成を確認できたときはRSIを積極的に表示してみましょう。

ダイバージェンスを利用したトレンド転換狙い

ダイバージェンスとは、「チャートの動きとRSIの動きが逆転している状態」のことをいいます。

図のように、実際の高値は切り上がっているのにRSIの数値は切り下がっている状態というのは、売り勢力に比べてかろうじて買い勢力が勝っている状態を意味します。

つまり、この後買いと売りの力関係が逆転する可能性があるということです。この動きを捉えることが出来れば、この後に発生する 下降トレンドの波 を大きく捉えることが出来るのです。

RSIのリバーサルとは?

RSIの応用として「リバーサル」という手法も、ネット上では紹介されています。

リバーサルというのは、トレンド発生中にチャートとRSIが逆の動きを見せた場合トレンドが継続しやすい、という性質を利用した トレンドフォローの手法 です。

ただし、この手法はここではあまりオススメしません。

なぜなら、RSIのシグナルだけでトレンド継続を確信できたとしても、トレンドの初動でエントリーしたトレーダーの利食いや高値掴みをしてしまったトレーダーの損切りによって、一時的な調整波で逆行する場合が多いからです。

まとめ

このように、RSIを使うことで値動きの転換点を狙った逆張りが非常にやりやすくなります。

ですが、忘れてはいけないのが、RSIは買い勢力と売り勢力の現在の力関係を数値化しているに過ぎないということです。

そこには高値圏・安値圏といった実際の価格に対する情報は一切入っていないので、日足や週足といった 長期目線での相場分析 も怠らずにフラクタルな視点でRSIを活用しましょう。